Cours de l’or : +8.6% sur le premier semestre

Dans cette lettre mensuelle, vous trouverez un point sur la performance de l’or ainsi que plusieurs actualités et analyses sur des sujets qui influencent le cours du métal jaune.

Ce qu’il faut retenir du mois écoulé

- Cours de l’or : +1.5% en juin, + 8.6% sur 2022

- L’or valeur refuge en avance sur les autres actifs

- L’inflation dérape

- Goldman Sachs vise les 2500 dollars

- Les banques centrales toujours avides d’or

- Zoom sur le ratio or – iPhone

+1.5% en juin, +8.6% en 2022

Après une forte correction en mai, le cours de l’or s’est ressaisi en juin avec une progression de 1.52% en euro, pour clôturer le 30 juin au second fixing de Londres sur un cours de 1744.87 euros l’once. Le cours s’établit également à 1817 dollars, en repli de 1.2% sur le mois lorsque l’once est cotée en billet vert, reflétant l’appréciation de la monnaie américaine sur un mois de juin mouvementé.

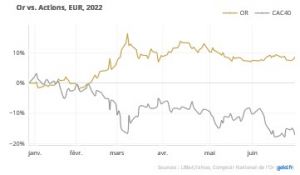

Sur le premier semestre de l’année, la performance du métal jaune atteint 8.6%, un chiffre tout à fait remarquable au regard des performances des autres actifs.

Pour aller plus loin : Comment est fixé le cours de l’or ?

L’avance de l’or valeur refuge sur les autres actifs

Dans un contexte d’inflation galopante, de hausse des taux d’intérêts et de craintes  de récession économique, les actions du CAC 40 affichent une très forte correction : -10% en juin. Et une chute encore plus impressionnante encore pour les cryptoactifs, à l’image du bitcoin qui dévisse de près de 38% sur le mois.

de récession économique, les actions du CAC 40 affichent une très forte correction : -10% en juin. Et une chute encore plus impressionnante encore pour les cryptoactifs, à l’image du bitcoin qui dévisse de près de 38% sur le mois.

Depuis le début de l’année, l’or surperforme donc les actions françaises de près de 25% et le bitcoin de 65%. Même les obligations, traditionnellement défensives reculent de près de 12% en 2022, et avec la multiplication des interrogations sur le marché immobilier, l’or un reste un des rares actifs dans le vert en 2022.

L’inflation dérape

La hausse des prix sur un an atteint désormais 6.5% en juin en France, un niveau très élevé mais inférieur à l’inflation en zone euro qui atteint 8.6% sur un an à fin juin. Sans surprise, c’est l’énergie qui tire les prix à la hausse sur fonds de nouvelles craintes quant aux approvisionnements en gaz et pétrole. Avec comme illustration récente l’appel des géants de l’énergie (EDF, Total, Engie) à faire des économies immédiates pour assurer des stocks de gaz suffisants l’hiver prochain. Dans ce contexte, les prix du gaz sont 8 fois supérieurs à leur niveau de début 2021.

Et la situation pourrait encore se détériorer en cas d’aggravation de la crise en Ukraine. La banque d’affaire JP Morgan a ainsi estimé que si la Russie réduisait sa production de 5 millions de barils par jours, le cours du Brent pourrait flamber jusqu’à 380 dollars.

L’inflation entraine logiquement une remontée rapide des taux d’intérêts. La Réserve fédérale américaine a augmenté en juin ses taux directeur de 0.75% en une seule fois, la plus forte hausse depuis 28 ans. Une autre hausse de 75 points de base est dans les cartons, et la Banque Centrale Européenne devrait emboiter le pas.

Les inquiétudes montent sur la capacité des banques centrales à contenir avec des outils monétaires une inflation largement due à des problèmes de chaines d’approvisionnement. Conséquence : un ralentissement à venir et une inflation élevée : la stagflation. L’OCDE a abaissé ses prévisions de croissance pour 2022 de plus de 1.5%, tandis que certains prévoient la récession pour 2023.

Pour aller plus loin : l’or et l’inflation, mythes et réalités

Goldman Sachs vise un cours de l’or à 2500 dollars d’ici un an

Dans un tel contexte (guerre en Ukraine, inflation, risques financiers, etc) la performance récente de l’or peut apparaitre décevante. Selon la banque d’affaire Goldman Sachs, elle s’explique par une faible demande physique des marchés émergents encore en proie aux restrictions sanitaires, à l’image de la Chine. Une situation qui devrait s’améliorer dans les prochains mois.

La banque d’affaire américaine Goldman Sachs maintient donc son objectif de cours de l’once à 2500 dollars pour la fin 2022, citant l’inflation, les craintes de récession et l’attrait d’un actif physique comme principales raisons de son attractivité.

Les banques toujours centrales avides de métal jaune

Après la République Tchèque, qui a annoncé son intention de multiplier ses réserves par 10 le mois dernier, plusieurs banques centrales ont augmenté leurs réserves de métal jaune en mai (dernières données rapportées au Fonds Monétaire International). Dans le Caucase, l’Ouzbékistan et le Kazakstan ont ajouté respectivement 9 et 6 tonnes d’or à leurs avoirs, le Qatar 5 tonnes. Mais la principale annonce du mois reste l’achat de 34 tonnes d’or par la Banque Centrale d’Iraq, portant les réserves du pays à 130 tonnes.

Des augmentations qui font écho à une étude récente menée par le World Gold Council auprès de 56 banques centrales, dont 43 dans des pays émergents. 25% des institutions déclarent avoir l’intention d’augmenter leurs réserves d’or au cours des 12 prochains mois. Un chiffre en hausse 4 points par rapport à l’année dernière.

Parmi les facteurs pertinents citées par les banques centrales pour détenir de l’or, on retrouve la performance en période de crise (74%), la protection contre l’inflation (74%), l’absence de risque de contrepartie (69%), l’absence de risque politique (55%) et la grande liquidité de l’or (54%). Autre fait intéressant, 20% des banques centrales pensent que l’or est pertinent en anticipation d’un changement de système monétaire international.

Les achats d’or par les banques centrales atteignent environ 140 tonnes en 2022, un chiffre qui devrait donc continuer à croitre, et qui pourrait même être sous-estimé en raison de la discrétion russe et chinoise sur le sujet.

Zoom sur le ratio OR / iPhone

Voici un exemple on ne peut plus concret de la manière dont l’or protège le pouvoir d’achat sur le long terme…

En janvier 2007, le premier iPhone d’Apple était dévoilé par Steve Jobs. Il a été commercialisé dès le mois de juin de la même année à 600 dollars, alors que l’once d’or cotait environ 650 dollars. Autrement dit, avec une once d’or, vous vous achetiez un iPhone.

Fin 2017, l’iPhone X est commercialisé aux environ de 1000 dollars, alors que l’once d’or cote environ 1250 dollars. Vous pouviez toujours vous acheter un iPhone avec une once d’or. Avec en prime un bel étui et une assurance…

Aujourd’hui l’iPhone 13 pro max, avec 1To de mémoire, le modèle le plus cher de la marque, est commercialisé à 1600 dollars aux Etats-Unis et plus de 1800 euros en France. Et avec une once autour de 188 dollars / 1750 euros, vous pouvez toujours vous payer un iPhone avec une once d’or.

Avertissement :

Le cours de l’or peut varier significativement à la hausse ou à la baisse. Les informations contenues dans ce document ne constituent pas une recommandation d’investissement et le lecteur est invité à prendre conseil auprès de professionnels pour la gestion de son épargne.

Retour