Cours de l’or : stabilisation en mars

Dans cette lettre mensuelle, vous trouverez un point sur la performance de l’or ainsi que plusieurs actualités et analyses sur des sujets qui influencent le cours du métal jaune.

Ce qu’il faut retenir du mois de mars

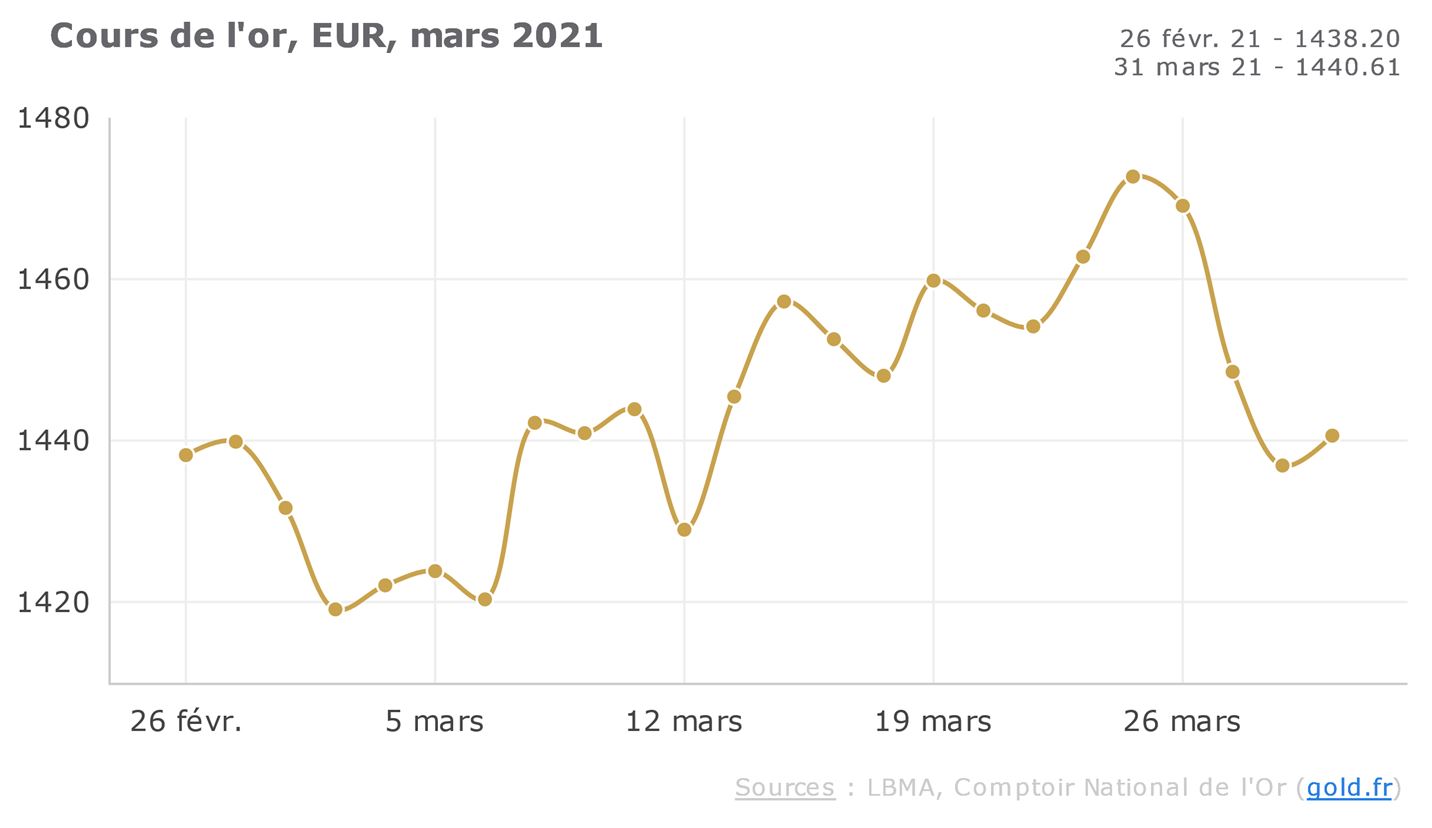

- Performance stable sur le mois : +0.17% en euros

- Baisse de 6.5% sur 2021 en euros

- La Russie de retour à l’achat d’or ?

- Les tensions s’intensifient en Asie

- La faillite du fonds Archegos impacte les banques

Stabilisation

Après la forte correction de février, le cours de l’or s’est stabilisé. A Londres, le 31 mars après-midi, l’once d’or cotait 1440,61 euros, soit une progression de 0.17% sur le mois. Cela change peu la performance 2021, qui reste négative de -6.45%. Il faut noter que le cours de l’or en euros résiste bien mieux que le cours en dollar, qui s’établit lui à 1691,05, soit un repli de près de 3% qui porte la performance 2021 en dollars à -10.6%.  Le métal jaune s’est bien comporté pendant tout le mois, affichant même une appréciation de l’ordre de 2% en euros, avant de rendre cette avance en 2 séances en fin de mois, sur fonds de bonne nouvelles économiques et de remontée des taux d’intérêts américains.

Le métal jaune s’est bien comporté pendant tout le mois, affichant même une appréciation de l’ordre de 2% en euros, avant de rendre cette avance en 2 séances en fin de mois, sur fonds de bonne nouvelles économiques et de remontée des taux d’intérêts américains.  Pour aller plus loin : Comment est fixé le cours de l’or ?

Pour aller plus loin : Comment est fixé le cours de l’or ?

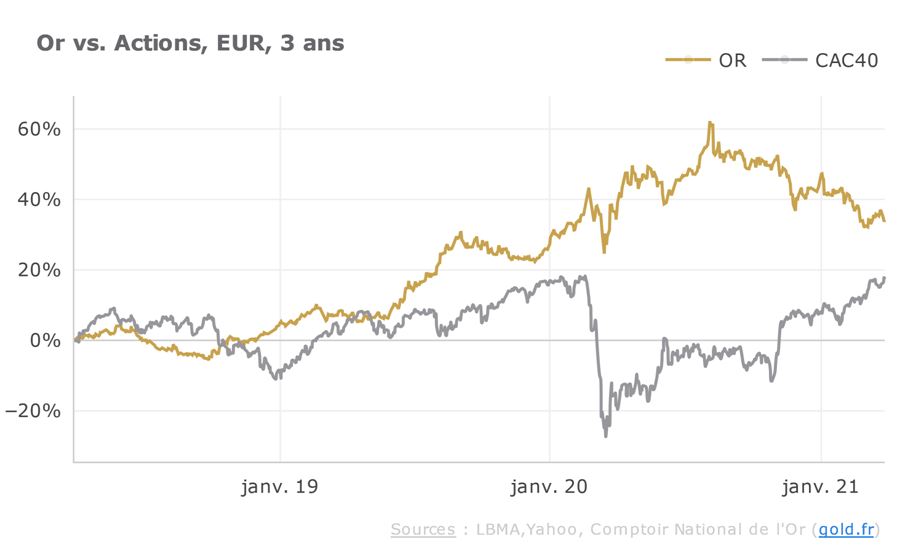

L’écart se creuse avec les actions

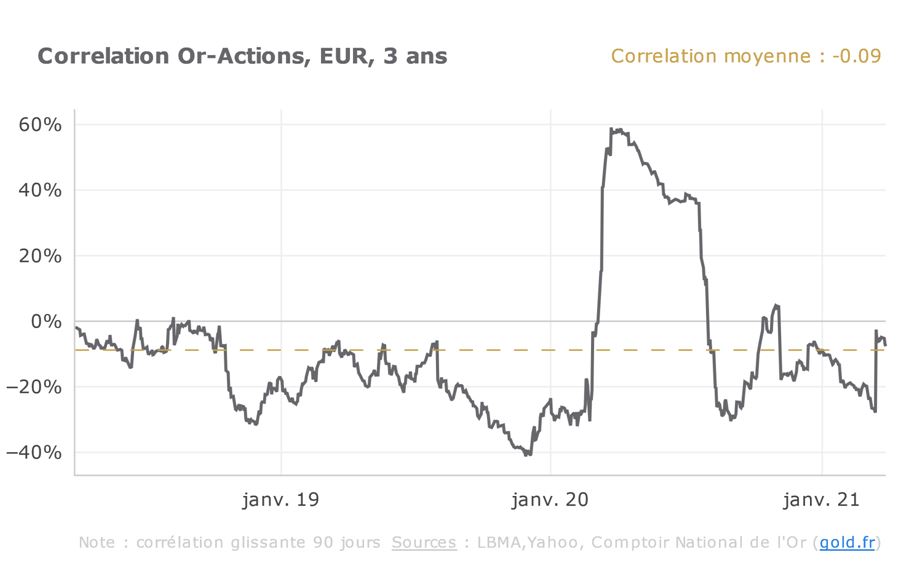

Les actions ont eu un mois exceptionnel, en particulier en Europe. L’indice Cac 40 progresse ainsi de 6.4% en mars, et porte son avance sur le métal jaune à plus de 15% en 2021. L’avantage est en effet pour le moment aux actifs risqués qui bénéficient de la reprise économique, tandis que l’or reste freiné par la remontée des taux. Aux Etats-Unis, on a remarqué en mars de bons chiffres de l’emploi, tandis que dans le monde, les indicateurs de confiance des entreprises et des ménages s’améliorent. Mais cette reprise n’est pas sans risque, en particulier concernant la situation sanitaire. Il n’en reste pas moins que l’or conserve les propriétés de diversification qu’on apprécie chez lui, avec notamment une corrélation légèrement négative avec les actions. Sur les 3 dernières années, l’or a apporté des bénéfices tant en termes de réduction du risque du portefeuille, que de performance.

Les actions ont eu un mois exceptionnel, en particulier en Europe. L’indice Cac 40 progresse ainsi de 6.4% en mars, et porte son avance sur le métal jaune à plus de 15% en 2021. L’avantage est en effet pour le moment aux actifs risqués qui bénéficient de la reprise économique, tandis que l’or reste freiné par la remontée des taux. Aux Etats-Unis, on a remarqué en mars de bons chiffres de l’emploi, tandis que dans le monde, les indicateurs de confiance des entreprises et des ménages s’améliorent. Mais cette reprise n’est pas sans risque, en particulier concernant la situation sanitaire. Il n’en reste pas moins que l’or conserve les propriétés de diversification qu’on apprécie chez lui, avec notamment une corrélation légèrement négative avec les actions. Sur les 3 dernières années, l’or a apporté des bénéfices tant en termes de réduction du risque du portefeuille, que de performance.

Russie : le fonds souverain NWF va augmenter ses avoirs en or

Après les réserves de change du pays, c’est au tour du fonds de réserve du système de retraite. Selon RT, le ministre russe des finances, Anton Siluanov, a annoncé avoir autorisé le National Wealth Fund à investir en métaux précieux. Ce fonds doté de 165 milliards de dollars environ est en effet chargé de fournir un matelas de sécurité au système de retraite du pays, une vision de long terme compatible avec les propriétés du métal jaune selon le ministre. Cette annonce relance la dynamique des achats institutionnels d’or au pays de Poutine. La banque centrale russe était en effet le plus gros acheteur d’or en 2019 et avait dû suspendre ses achats dans un contexte de cours du pétrole bas et après avoir achevé sa politique de « dédolarisation ». A fin février, 22% des réserves de change de la banque centrale sont investies en or pour 130 milliards de dollar. Si le National Wealth Fund adoptait une politique similaire à celle de la banque, il devrait accumuler environ 650 tonnes de métal jaune. De quoi devenir, même progressivement, un acteur de poids du marché.

Les tensions s’intensifient en Asie

Il y a d’abord eu, fin mars, le tir de deux missiles balistiques par la Corée du Nord de Kim Jung Un, une manière de mettre la pression sur les Etats-Unis, dont le Secrétaire d’Etat Blinken était en visite à Séoul, en Corée du Sud. Les tensions au sujet de Taiwan s’intensifient également. De nouvelles manœuvres militaires chinoises ont eu lieu ces derniers jours, avec des incursions d’avions chinois dans l’espace aérien de l’ile, en particulier sa partie Est, et dans celui du Japon. On peut voir dans ces manœuvres une réponse politique adressé aux Etats-Unis, qui ont signé plusieurs accords de coopération avec l’ile ces derniers mois. Mais certains spécialistes y voient aussi la préparation lente et méthodique d’une invasion armée. Dans une audition au Sénat américain, l’amiral Davidson, chef du Commandement Pacifique indiquait anticiper une invasion avant 2030. Le scenario d’une telle confrontation entre super-puissance aurait un impact économique et financier colossal rendant probable la ruée sur les valeurs refuge.

Les banques plombées par la liquidation du fonds Archegos

La fin du mois de mars fut agitée en raison de la liquidation du fonds en difficulté Archegos Capital Management. Cette société, inconnue même de la plupart des spécialistes n’était pas régulée car elle gérait la seule fortune de son discret fondateur, Bill Hwang, un ancien trader condamné pour délit d’initié en 2012. Les banques d’affaires, attirées par de juteuses commissions, ont accepté de réaliser des opérations à effet de levier, générant pour le compte d’Archegos des expositions cachées estimées à environ 100 milliards de dollars, alors que la fortune de Mr Hwang est (ou plutôt était) estimée à une dizaine de milliards. Un tel effet de levier a conduit à la débâcle : une perte sur un titre a entrainé des appels de marge (demandes de fonds par les banques de couvrir les pertes) qui n’ont pu être honorés et ont obligé à une saisie et liquidation des positions. Dans la journée du vendredi 26 mars, les banques Goldman Sachs et Morgan Stanley ont ainsi liquidé en bloc 20 milliards de dollars en titres chinois et américains, entrainant des baisses spectaculaires en bourse. A l’instar de la baisse de 50% de ViacomCBS en seulement quelque jours… A l’heure d’écrire ces lignes, l’impact sur les banques est encore inconnu, mais le chiffre de 10 milliards de dollar de pertes circule. Une nouvelle illustration de la fragilité du système financier et des excès liés aux produits papiers. Avertissement : Le cours de l’or peut varier significativement à la hausse ou à la baisse. Les informations contenues dans ce document ne constituent pas une recommandation d’investissement et le lecteur est invité à prendre conseil auprès de professionnels pour la gestion de son épargne.

Retour